プレスリリース

株式会社KADOKAWA(本社:東京都千代田区、取締役 代表執行役社長 CEO:夏野剛、東証プライム:9468)は、2024年8月14日、2025年3月期通期連結業績見通しおよび第1四半期決算を公表いたしました。

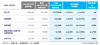

■2025年3月期 通期連結業績見通し

◆売上高 271,300百万円(期初見通し比±0百万円/YoY+5.1%)、営業利益 15,600百万円(期初見通し比▲900百万円/YoY▲15.5%)、親会社株主に帰属する当期純利益 9,700百万円(期初見通し比▲3,700百万円/YoY▲14.8%)

6月8日に発覚した当社グループのデータセンター内サーバーへの大規模サイバー攻撃の影響により、出版・IP創出セグメントにおいて国内紙書籍事業の生産高・出荷部数が減少したことや、Webサービスセグメントにおいてニコニコファミリーのサービス全般が停止したことなどの影響が生じました。その結果、2025年3月期通期連結業績において出版・IP創出セグメントとWebサービスセグメントを中心に売上高で84億円の減少影響、営業利益で64億円の減少影響が発生する見通しです。しかしながら、高成長が継続する電子書籍事業や、通期を通して複数の人気タイトルが控えライセンス収入の拡大も期待されるアニメ事業、(株)フロム・ソフトウェア作品の『ELDEN RING』の大型DLC(ダウンロードコンテンツ)のグローバルでの好調な進捗が期待されるゲーム事業など、成長事業の好調が継続すると見込んでおり、売上高は期初見通しを維持、営業利益は▲9億円の修正に留まる見込みです。また、ニコニコサービスのクリエイター補償費用や調査・復旧費用などの特別損失36億円を計上する見込みであることから、その影響も含めて親会社株主に帰属する当期純利益を▲37億円修正いたします。

なお、本事案発生以降、影響を受けた事業活動の復旧に全力で取り組んできた結果、出版・IP創出事業では出荷減影響があった既刊の1日当たりの出荷部数が、8月中旬以降は概ね平常時の水準に回復する見込みです。また、Webサービス事業では9月以降、全面的なサービス復旧を見通しております。

[画像1: https://prcdn.freetls.fastly.net/release_image/7006/15256/7006-15256-0f3a2d9f5c671e16b9e48e0301460690-2200x928.png?width=536&quality=85%2C75&format=jpeg&auto=webp&fit=bounds&bg-color=fff ]

[画像2: https://prcdn.freetls.fastly.net/release_image/7006/15256/7006-15256-3c08023bff0d476c92fdf2c7d00ba15c-2200x990.png?width=536&quality=85%2C75&format=jpeg&auto=webp&fit=bounds&bg-color=fff ]

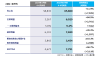

■2025年3月期 第1四半期連結業績ハイライト

◆売上高 65,860百万円(YoY+11.9%)、営業利益 6,029百万円(YoY+84.5%)、親会社株主に帰属する四半期純利益 3,454百万円(YoY▲10.1%)

- 出版・IP創出セグメントとWebサービスセグメントを中心にサイバー攻撃による26億円の売上高の減少影響、19億円の営業利益の減少影響が発生したものの、力強い成長を実現した電子書籍事業、人気タイトルの海外配信向けやゲーム・グッズ向けライセンス収入を中心として好調に推移したアニメ・実写映像事業、『ELDEN RING』の大型DLCの国内販売が好発進を切ったゲーム事業などの成長領域がそれら事業影響を相殺し、売上高+7,025百万円、営業利益+2,761百万円の大幅増収増益- クリエイターへの補償などの特別損失20億円の計上により親会社株主に帰属する四半期純利益は減益

[画像3: https://prcdn.freetls.fastly.net/release_image/7006/15256/7006-15256-db4ba70c0aa6ea6f0be306e5d584609e-2200x1250.png?width=536&quality=85%2C75&format=jpeg&auto=webp&fit=bounds&bg-color=fff ]

[画像4: https://prcdn.freetls.fastly.net/release_image/7006/15256/7006-15256-93c6baa444d7197bf5ab5dde89818a3f-2200x1320.png?width=536&quality=85%2C75&format=jpeg&auto=webp&fit=bounds&bg-color=fff ]

■2025年3月期 第1四半期 各セグメントの概況

◆出版・IP創出セグメント

電子書籍・電子雑誌では、メディアミックス作品を中心として国内自社ストア・他社ストア向け販売がともに好調に推移し、大幅な売上伸長を実現しました。

書籍・雑誌は、アジアで好調が継続したことに加え、米国でも業績が改善し、海外事業が増収となりました。国内では新規IP数が増加し『山田くんとLv999の恋をする(9)』、『陰の実力者になりたくて!(13)』、『異世界居酒屋「のぶ」(18)』(コミック)などの新刊販売が売上高に貢献したものの、サイバー攻撃の影響を中心とした既刊の出荷減少を主因として、減収となりました。

利益面では、サイバー攻撃による減益影響や、当事業の中長期的な成長を見据えた継続的な投資の中、電子書籍・電子雑誌と海外事業の成長がセグメント全体の増益をけん引しました。

◆アニメ・実写映像セグメント

アニメでは、『ダンジョン飯』や『この素晴らしい世界に祝福を!』などの人気タイトルの海外配信向けやゲーム・グッズ向けライセンス収入を中心として、好調だった前年同期をさらに上回る成長を実現しました。実写映像では、前期の劇場ヒット作『首』、『カラオケ行こ!』、『マッチング』などが配信向けライセンス収入として貢献したことに加え、スタジオ事業も増収をけん引しました。

利益面では、上記増収影響などにより、セグメント全体で増益となりました。

◆ゲームセグメント

(株)フロム・ソフトウェアが6月に発売した『ELDEN RING』のDLC、『ELDEN RING SHADOW OF THE ERDTREE』の国内販売が好調に推移したことに加え、同作本編のリピート販売も増加に転じ、セグメント全体の業績を力強くけん引しました。

◆Webサービスセグメント

動画コミュニティサービスでは、サイバー攻撃を受けてニコニコ関連サービス全般が停止した影響が大きく、セグメント全体として減収となりました。

利益面では、イベントの企画・運営でコスト適正化の取り組みが奏功し収益性が改善した一方、動画コミュニティサービスでの減収影響が大きく、減益となりました。

◆教育・EdTechセグメント

クリエイティブ分野の専門校を運営する(株)バンタンでは、4月に開校した「KADOKAWAアニメ・声優アカデミー」などの新スクールや展開地域拡大の貢献により生徒数が増加し、増収となりました。また、(株)ドワンゴによるN高等学校・S高等学校向け事業では、同校の通学コース向け新キャンパス開設などにより生徒数が引き続き増加し、堅調に推移しています。

利益面では、堅調な上記増収影響により、セグメント全体で増益となりました。

◆その他セグメント

施設運営事業は増収となりました。MD事業は、フィギュアの今期商品ラインナップが下期に偏重していることにより、当第1四半期では減収となりました。その他の事業では、収益性に鑑みた一部商材の仕入販売撤退などにより減収となりました。

施設運営事業では前期に実施した減損による償却費の減少や継続的なコストコントロールにより増益となりましたが、その他の事業における一部資産の前倒し償却により費用が増加し、セグメント全体として減益となりました。

サイバー攻撃の影響により、お客様をはじめ関係するすべての皆様に多大なるご心配とご迷惑をおかけしておりますことを、深くお詫び申し上げます。

当社は引き続き、商品・サービスの安定的な提供を実現するとともに、本事案によって受けた影響の早期の巻き返しを図り、事業の持続的な成長を目指してまいります。

以上

プレスリリース提供:PR TIMES