プレスリリース

国内造船業界の経営動向調査

造船業界が苦境にあえいでいる。リーマン・ショック前における新造船の大量建造に加え、2013年前後の需要回復を見込んだ投機的な新造船の建造により、現時点においても世界の船腹供給量は需要を上回る状況にある。一般社団法人日本造船工業会がまとめた『造船関係資料』によると、2020年末における世界の新造船手持工事量は1億2099万総トンと、2008年(3億6807万総トン)のおよそ3分の1にまで減少し、「造船不況」と呼ばれる状況に陥っている。この間、中国や韓国の造船業者との価格競争により船価も低迷。中小造船所では操業維持のための赤字受注を余儀なくされるケースも散見され、業界中堅・大手では再編や撤退の動きが活発化している。

<調査結果(要旨)>

2020年度の売上高合計は1兆9782億7400万円で前年度比3.0%減

2020年度の当期利益が「赤字」の割合は27.9%、このうち約半数が2期連続赤字

地域別の社数は『九州』が116社(構成比24.4%)で最多、西日本が328社(同69.1%)

倒産は2000年以降で58件発生、最大の倒産は昭和ナミレイ(株)(堺市西区、負債374億円)

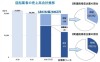

地域別の分布:社数は『九州』が最多、売上高合計は『四国』が最多

抽出した488社のうち、2020年度(2020年4月期〜2021年3月期)決算数値が判明した475社について、本社所在地別に集計したところ、社数は『九州』が116社(構成比24.4%)で最多となった。以下、『中国』が94社(同19.8%)、『関東』が62社(同13.1%)で続き、西日本(近畿以西)が全体の約7割を占めた。

[画像1: https://prtimes.jp/i/43465/387/resize/d43465-387-e1c39755813f96fef5b3-0.jpg ]

売上高合計をみると、業界大手を擁する『四国』が6573億8000万円(構成比33.1%)でおよそ3分の1を占めて最多。『関東』が3909億5900万円(同19.7%)、『中国』が3472億5900万円(同17.5%)で続き、西日本が全体の73.8%を占めた。

他方、従業員数合計は『関東』が8942名(構成比30.9%)で最多となり、『九州』が5149名(同17.8%)、『中国』が4964名(同17.1%)で続いた。西日本は全体の約6割にとどまった。

[画像2: https://prtimes.jp/i/43465/387/resize/d43465-387-9399d663136e0dae01db-1.jpg ]

売上高の動向:2020年度は前期比3.0%減、約6割が減収

抽出した488社のうち、3期連続で売上高が判明した462社 [1] の売上高合計をみると、2020年度は1兆9782億7400万円と、前年度(2兆396億2200万円)に比べて3.0%減少した。減少傾向の推移となるなか、2兆円の大台を割り込んだ。

[画像3: https://prtimes.jp/i/43465/387/resize/d43465-387-0d593a4dd65d35979ef9-2.jpg ]

2020年度は「増収」企業が120社(構成比26.0%)と3割を下回ったのに対し、「減収」企業が272社(同58.9%)と約6割にのぼった。このうち、「2期連続減収」となったのは90社で全体の19.5%を占める。他方、「2期連続増収」となったのは39社(全体の8.4%)にとどまり、国内造船業者が厳しい受注環境に置かれていることが分かる。

2020年度の「増収」「減収」企業の割合を地域別にみると、「増収」の割合が最も高かったのは『東北』で36.0%だった。他方、「減収」の割合は『北海道』(76.5%)と『四国』(76.1%)の2地域が7割を上回った。なお、全体に占める「2期連続減収」の割合が最も高かったのは『関東』(24.2%)だった。

また、売上高規模別にみると、「増収」の割合が最も高かったのは「10〜100億円未満」で47.4%だった。他方、「減収」の割合は「1億円未満」(67.5%)と「100億円以上」(63.6%)が6割を上回り、「10〜100億円未満」(48.7%)では「2期連続減収」が半数を超えた。なお、全体に占める「2期連続減収」の割合が最も高かったのは「100億円以上」(30.3%)だった。

[画像4: https://prtimes.jp/i/43465/387/resize/d43465-387-402417e7d54c0121e5f3-3.jpg ]

[1] 決算期変更などで前年度との単純比較が困難な企業を除く

利益の動向:4割超の企業で利益が減少

抽出した488社のうち、3期連続で当期利益が判明した企業(2019年度:236社、2020年度:226社)の収益状況を分析すると、2020年度は163社(構成比72.1%)が「黒字」となったものの、構成比は2019年度(72.5%)から0.4ポイント低下した。「黒字」企業のうち「増益」となったのは104社で全体の46.0%を占めた。「黒字転換」は27社だった。

他方、「赤字」となったのは63社(同27.9%)で、このうち「2期連続赤字」となったのは30社で、構成比は「赤字」企業の47.6%、全体の13.3%に達した。この30社のうち14社は赤字が拡大した。「赤字転落」は28社だった。

「減益」のほか、「赤字転落」「赤字拡大」を合わせた『利益が減った企業』は合計で99社にのぼり、全体の43.8%を占めた。

[画像5: https://prtimes.jp/i/43465/387/resize/d43465-387-dccca8c5fc029ccbe5f5-4.jpg ]

2020年度の利益を地域別にみると、「黒字」の割合が最も高かったのは『東北』で83.3%だった。他方、「赤字」の割合が最も高かったのは『北陸』で60.0%にのぼり、『四国』も40.0%に達した。なお、『利益が減った企業』の割合は『中部』(61.5%)が最も高かった。

また、売上高規模別にみると、「黒字」の割合が最も高かったのは「1〜10億円未満」で79.2%だった。他方、「赤字」の割合が最も高かったのは「100億円以上」で半数にのぼり、「1億円未満」も4割を超えた。『利益が減った企業』の割合は売上高規模が大きくなるごとに上昇する傾向がみられた。

[画像6: https://prtimes.jp/i/43465/387/resize/d43465-387-15b00521a6b34105dbb5-5.jpg ]

「倒産」「休廃業・解散」の状況:再建型倒産が目立つ

造船業における2000年以降の企業倒産(法的整理のみ、負債1000万円以上)の発生状況をみると、2021年10月末時点までに計58件が確認された。年別の件数は2013年が7件で最多となり、2008年以降の新造船受注急減のあおりを受けた形の倒産が多かった。

[画像7: https://prtimes.jp/i/43465/387/resize/d43465-387-d2da2f324d2a3cac4240-6.jpg ]

他方、2016年以降に確認された「休廃業・解散」については、2018年の13件が最多で、2019年も11件と2年連続で2桁を数えた。2020年は2件にとどまったものの、2021年は1〜10月(10カ月間)で既に6件に達している。もっとも、「休廃業・解散」に至る造船業者は、修繕事業を主体とする小規模事業者が大半を占めている。

2000年以降の全倒産を態様別にみると、「破産」が32件(構成比55.2%)で最も多いものの、一般の倒産に比べて「民事再生法」(同29.3%)や「会社更生法」(同3.4%)という再建型倒産の割合が高いのが特徴だ。造船業は各地域の雇用面で重要な役割を担っており、スポンサーなどによる支援を受けて再生を果たすケースが多い。例えば、昭和ナミレイ(株)が所有していた因島工場(広島県尾道市)は、内海造船(株)(東証2部)が買収のうえ、従業員も再雇用された。清算型の「特別清算」においても、マーレ(株)のように別途設立した新会社に事業を承継させ、抜本的な事業再生を図るパターンも多く見られている。また、地域別にみると『近畿』が13件(構成比22.4%)で最も多く、『関東』が12件(同20.7%)、『中国』が10件(同17.2%)で続いた。

[画像8: https://prtimes.jp/i/43465/387/resize/d43465-387-e2bf3ca7fda0aeadadbe-7.jpg ]

[画像9: https://prtimes.jp/i/43465/387/resize/d43465-387-6724eb65f7412e5c5f5a-8.jpg ]

まとめ・今後の見通し:さらなる業界再編が進む可能性も

冒頭にも触れた日本造船工業会の『造船関係資料』によると、2021年6月末時点における世界の新造船手持工事量は1億4860万総トンと、2020年末時点(1億2099万総トン)から増加している。背景には船腹需給バランスの改善と、世界経済の回復に伴うコンテナ荷動きの活発化、LNG燃料船の発注増があり、久々の受注増加に湧いている。しかし、この増加した受注の多くを中韓両国の造船業者が獲得。日本国内の新造船手持ち工事量は1981万総トンと、2020年末に比べて約1割しか増えていないのが実情で、相対的に日本の立ち位置は後退している。

本調査でも、造船業者の2020年度の売上高合計は前年度に比べて3.0%減少し、2兆円の大台を割り込んだことが分かった。「減収」企業が約6割にのぼり、その3分の1(全体の約2割)が2期連続で減収を余儀なくされていた。これが「造船不況」と言われる所以だ。

中韓造船業者との受注競争により採算が悪化し疲弊した中小造船業者は、足元の鋼材価格急騰で受注済み新造船の採算がさらに悪化。新造船事業から撤退して修繕事業に特化する中堅造船業者も出てきている。さらに、海運業界全体がゼロ・エミッションへと舵を切るなか、造船業者は次世代燃料船の開発・建造へのシフトが不可欠となり、産学が連携した技術開発にも取り組む必要が生じる。造船業者にはこれまで以上に強大な資本力が求められる状況になりつつあり、中小・中堅業者も巻き込んだ再編が一層進む可能性がある。

日本の造船業界は環境テクノロジーにおいて世界でもトップクラスの技術を有しており、潮流は追い風であると評される。次世代燃料船の開発・建造を進めるなかで国際競争力を有する“造船大国ニッポン”の復権を果たすためには、事業再編や環境対応技術開発を促進する補助金や低利融資を盛り込んだ現行の海事産業強化法による支援を含め、“官”からの機動的で柔軟な財政支援が重要となるだろう。

プレスリリース提供:PR TIMES