プレスリリース

【迫るコロナ関連融資の返済】融資を受けた経営者の6割以上が「返済開始によって倒産リスクが高まる」と回答!今後求められる資金調達手段とは

半数が「“売掛債権担保融資”の利用で倒産リスクが低下する」と見ている一方で、「対応金融機関が少ない」と回答した方は7割を超える

株式会社社長のきもち(本社所在地:東京都新宿区、代表取締役:大森 俊一)は、コロナ禍以前(2020年2月)から事業を運営している企業の経営者を対象に、「企業の現状と今後求められる資金調達手段」に関する調査を実施しました。

コロナ禍は経済活動にも大きな影響を及ぼしていますが、東京商工リサーチによると、2022年1月度の全国企業倒産(負債額1,000万円以上)は、件数が452件と、1月としては2年連続で500件を下回り、1973年の449件以来49年ぶりの低水準となったことが分かりました。

※東京商工リサーチ「月次(全国企業倒産状況) 2022年1月の全国企業倒産452件」

→https://www.tsr-net.co.jp/news/status/monthly/202201.html

倒産件数が歴史的低水準にとどまった背景には、コロナ関連補助金やいわゆる“ゼロゼロ融資”など、さまざまな支援策が講じられたことが大きな要因として考えられます。

また、長引くコロナ禍によって経済の回復がなかなか進まず、資金需要が減少していることも要因のひとつと言えるでしょう。

しかし、2022年はゼロゼロ融資の多くで返済が開始されることもあり、また、経済活動が再び活性化し資金需要が高まることも考えられますから、企業の倒産は今後増加していく可能性も否めません。

企業の経営者は、自身や周囲の企業の状況をどのように見ており、また、今後の資金繰りに対してどのような考えや不安を持っているのでしょうか。

そこで今回、資金調達サポート事業を手掛ける株式会社社長のきもち(https://shachou-kimochi.com/)は、コロナ禍以前(2020年2月)から事業を運営している企業の経営者を対象に、「企業の現状と今後求められる資金調達手段」に関する調査を実施しました。

【倒産件数は歴史的低水準だけれど…】倒産には至らずとも事業縮小に迫られた企業は多い

前述した通り、倒産件数は歴史的低水準となっていますが、コロナ禍による影響を受け、事業規模の見直しを図った経営者もいるでしょう。

まずは、コロナ禍以降の事業規模について調査しました。

[画像1: https://prtimes.jp/i/59919/9/resize/d59919-9-9ebdcd6acb46bef57c70-0.png ]

「コロナ禍(2020年2月)以降、ご自身の企業の事業規模を縮小させましたか?」と質問したところ、『大幅に縮小させた(11.5%)』『ある程度縮小させた(21.7%)』『変わらない(58.1%)』『拡大させた(8.7%)』という結果となりました。

事業規模を縮小させた経営者が3割以上に達し、また、拡大させた経営者は1割にも満たないことから、やはりコロナ禍は経済活動にも大きな影響を及ぼしている様子が窺えます。

では、周囲の企業で倒産に陥ってしまったところはあるのでしょうか。

「取引先など、ご自身の身近な企業で“コロナ倒産”したところはありますか?」と質問したところ、『とても多い(9.6%)』『いくつかある(35.7%)』『ない(54.7%)』という結果となり、件数の差はあれど、身近な企業が“コロナ倒産”に陥ってしまったという経営者は多いことが分かりました。

[画像2: https://prtimes.jp/i/59919/9/resize/d59919-9-6bf3397b217b33e24483-1.png ]

続いて、「取引先など、ご自身の身近な企業で事業規模を縮小したしたところはありますか?」と質問したところ、『とても多い(14.7%)』『いくつかある(51.0%)』『ない(34.3%)』という結果となり、倒産は免れているものの、事業規模を縮小した身近な企業も多いことが分かりました。

最初の質問では、ご自身が経営する企業の事業規模を縮小したという方も3割に達していますから、コロナ禍によって事業の見直しを迫られた企業は非常に多いのが実情のようです。

倒産件数は低水準である一方で、経済活動は鈍化している様子が見て取れます。

【コロナ関連融資の返済】今年返済開始となる融資の割合

冒頭でも述べた通り、企業の倒産件数が歴史的低水準となっている背景には、いわゆる“ゼロゼロ融資”などのコロナ関連融資や、コロナ関連補助金といった支援策が奏功していることが考えられます。

では、コロナ関連融資を受けた企業の割合はどれくらいなのでしょうか。

そこで、「ご自身の企業は“ゼロゼロ融資”などコロナ関連融資を受けましたか?」と質問したところ、『複数の金融機関から融資を受けた(16.5%)』『ひとつの金融機関から融資を受けた(29.5%)』『コロナ関連融資は受けていない(54.1%)』という結果となり、半数近くの企業が、コロナ関連融資を受けたことが分かりました。

[画像3: https://prtimes.jp/i/59919/9/resize/d59919-9-8a0c90955db74f302599-2.png ]

コロナ関連融資の中には、今年(2022年)に返済が開始するものも少なからずあります。

実際、今年返済が開始する融資の割合はどれくらいなのでしょうか。

前の質問で『複数の金融機関から融資を受けた』『ひとつの金融機関から融資を受けた』と回答した方に、「今年(2022年)に返済が開始するコロナ関連融資の割合を教えてください」と質問したところ、『100%(全て)(19.4%)』『70%〜90%程度(16.7%)』『40%〜60%程度(22.8%)』『10%〜30%程度(19.8%)』『0%(今年返済が開始するものはない)(21.3%)』という結果となりました。

8割近くの企業が、受けたコロナ関連融資の返済が2022年に開始されることが分かりました。

オミクロン株の感染急拡大など、コロナ禍はまだまだ予断を許さない状況が続いています。

経済活動も依然として落ち込んでいる中ですが、受けた融資の70%以上の返済が開始する企業も3割を超えており、事業を継続していけるのか、倒産の危機に瀕してしまうのか、これから正念場を迎える経営者も決して少なくないと言えそうです。

【長引くコロナ禍の中】返済が開始されれば倒産リスクも高まる…

2022年に融資の返済が開始する企業は非常に多いことが分かりましたが、返済が開始することによって、ご自身の企業の倒産リスクをどのように見ているのでしょうか。

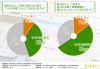

[画像4: https://prtimes.jp/i/59919/9/resize/d59919-9-5f8590b9b2a1a0d7b28f-3.png ]

「コロナ関連融資の返済が開始することで、ご自身の企業の倒産リスクは高まると思いますか?」と質問したところ、6割以上の方が『とてもそう思う(18.1%)』『ややそう思う(43.9%)』と回答し、コロナ関連融資の返済開始によって、自身の企業の倒産リスクが高まると見ていることが分かりました。

事業規模を縮小した企業も多い中、融資の返済も重なることで、未だ収束の兆しが見えないコロナ禍を乗り越えていくことは非常に難しいのも事実でしょう。

やはり、経営者にとっての正念場はこれから訪れると言えそうです。

■コロナ関連融資が開始されることで、今後の資金繰りや企業経営に不安が募ります…

・どのように運用していけば企業経営が上手くいくのか知りたい(30代/男性/東京都)

・借りても一時凌ぎにしかならない不安しかないので延命するかそこで止めるかは非常に悩ましい(40代/男性/東京都)

・このままコロナ禍が収まらなければ、オーダーが減り続け人件費、固定費、融資の返済が払えなくなる(50代/女性/千葉県)

・影響が長引く事による資金繰りの悪化。ピークアウト後の消費低迷(50代/男性/鳥取県)

・貸す時は仏、返す時は鬼。金融機関の姿に翻弄されます(50代/男性/大阪府)

長引くコロナ禍の中、資金繰りや企業経営に対して不安を抱える経営者は多いのが実情と言えます。

【資金繰りに有用なのに…】売掛債権担保融資に対応する金融機関は少ないというジレンマ

コロナ関連融資の返済が開始されることによって、今後の倒産リスクが高まると見ている経営者は多いことが分かりましたが、中小企業の場合、“売掛債権担保融資(流動資産担保融資補償制度)”を活用することも、資金繰りの手段として有効なのではないでしょうか。

※参照:中小企業庁「在庫や売掛債権を担保とする融資・保証について」

→https://www.chusho.meti.go.jp/kinyu/ryudo.htm

[画像5: https://prtimes.jp/i/59919/9/resize/d59919-9-2eecf643c10ad584b571-4.png ]

そこで、「売掛債権担保融資(流動試算担保融資保証制度)を利用することで、企業の倒産リスクは低下すると思いますか?」と質問したところ、半数の方が『とてもそう思う(8.8%)』『ややそう思う(41.7%)』と回答し、売掛債権担保融資の利用によって倒産リスクが低下すると見ていることが分かりました。

■売掛債権担保融資は倒産リスク低下に繋がる!

・売掛金を担保にするのは会社にとってもリスクが少ないから(30代/女性/栃木県)

・資金を借りるハードルが低く、つなぎ資金として利用できそうだから(40代/男性/埼玉県)

・とりあえず前に進む体力が必要だから(40代/女性/大阪府)

・お金に変える選択肢が増えるので多少の効果があると思う(50代/男性/北海道)

・いろんな助成金が終わり、融資の支払いが残るので現金を充備しておきたい(50代/女性/千葉県)

資金繰りに東奔西走している経営者にとって、売掛債権担保融資は、倒産リスクを下げ、コロナ禍を生き抜くための貴重かつ有用性の高い資金調達手段と言えそうです。

中小企業にとって“資金繰りの救世主”にもなり得る売掛債権担保融資ですが、対応する金融機関の数について経営者はどのように見ているのでしょうか。

[画像6: https://prtimes.jp/i/59919/9/resize/d59919-9-35aa77d6ad52b29eabf4-5.png ]

そこで、「現状、売掛債権担保融資に対応する金融機関は少ないと思いますか?」と質問したところ、『少なすぎると思う(17.7%)』『やや少ないと思う(57.4%)』『少ないとは思わない(24.9%)』という結果となり、7割以上の方が、売掛債権担保融資に対応する金融機関は少ないのが現状と見ていることが分かりました。

コロナ禍を乗り越えていくために“売掛債権担保融資”を利用したくても、対応金融機関の少なさ故に利用できないジレンマに陥っている経営者も実は多いのかもしれません。

コロナ関連融資の返済も開始する今後は、売掛債権を基に資金調達ができる手段の拡充が求められていると言えそうです。

売掛債権を現金化できる“ファクタリング”など、さまざまな資金調達手段を検討すべき

今回の調査で、長引くコロナ禍を生きる企業の現状が見えてきました。

倒産件数自体は歴史的低水準が続いていますが、倒産には至らずとも、事業規模の縮小を余儀なくされた企業は決して少なくないことが明らかになりました。

また、コロナ関連融資は今年返済が開始するものも多く、返済と資金繰りの板挟みによって今後の倒産リスクを懸念している経営者も多いのが実情のようです。

しかし、特に中小企業にとっては、資金調達方法として有用性が高いと言える“売掛債権担保融資”を望むも、対応する金融機関が非常に少ないというジレンマに陥っている様子も見えてきました。

一般的に、企業の倒産は不況から好景気へと景気が回復するタイミングで増加すると言われています。

現在は歴史的な低水準となっている倒産件数も、コロナ禍が収束の兆しを見せ、経済活動が再び活性化に向かった時に一気に増加する可能性も否めません。

さらに、2010年6月に改正貸金業法が施行されて以降、貸金業界の健全化が進み、貸金業者数は大幅に減少しています。

※参照:日本貸金業協会「統計でみる貸金業界の今 貸金業法改正後の状況」

→https://www.j-fsa.or.jp/association/money_lending/you_know/statistics.php

悪質な業者が淘汰されていることは大変喜ばしいことですが、同時に、資金繰りに東奔西走する経営者に手を差し伸べる金融機関が減少しているわけですから、倒産リスクも以前より上昇しているのかもしれません。

万が一の事態に陥らないためにも、資金調達方法の選択肢を広げておく必要があります。

売掛債権担保融資はその最たるものとも言えるかもしれませんが、制度の整備には時間がかかるのも事実でしょう。

売掛債権担保融資と同様、売掛債権を用いた資金調達手段である“ファクタリング”など、新たな発想での資金繰りも検討しておくことが重要です。

「ファクタリング」=「悪」というイメージを持つ方もいるかもしれませんが、優良なファクタリング事業者はむしろ中小企業の味方であり、コロナ禍を生き抜く企業にとって非常に重要な存在と言えるのではないでしょうか。

資金繰りをはじめ、経営に悩んでいる方は「社長のきもち」までご相談ください!

[画像7: https://prtimes.jp/i/59919/9/resize/d59919-9-9ee65bf7218e372d9f90-6.png ]

「一刻も早く資金調達を行いたい!」

「今後の倒産リスクを減らしたい!」

そんな経営者のみなさま、株式会社社長のきもち(https://shachou-kimochi.com/)にどうぞご相談ください。

社長のきもちは、社長ならではの悩みを秘密厳守でお伺いし、寄り添い、サポートいたします。

従業員や家族には言えない社長ならではの悩みはありませんか?

資金調達を中心としたお困りのことをサポートします。

株式会社社長のきもちは、その名の通り孤独と言われる社長の気持ちをくみ取り、寄り添うことで資金繰りなど事業運営で悩む社長の力になります。

これまで多くの会社の資金繰りを救ってきた理由には以下の5つがあります。

【社長のきもちが社長に頼られる5つの理由】

共感力(社長のきもちに寄り添う力)

会話力(社長の真の悩みを聞き出す会話力)

中立(中立的立場で資金調達先を紹介)

無料(無料相談のしくみ)

解決力(ご相談から調達までスピード解決)

資金調達や資金繰りをはじめ、事業運営について悩んでいる方は、無料相談もございますのでまずはお気軽にご相談ください。

■株式会社社長のきもち:https://shachou-kimochi.com/

■TEL:0120-91-8721

■お問い合わせ:https://shachou-kimochi.com/contact/contact.html

調査概要:「企業の現状と今後求められる資金調達手段」に関する調査

【調査期間】2022年2月8日(火)〜2022年2月9日(水)

【調査方法】インターネット調査

【調査人数】1,001人

【調査対象】コロナ禍以前(2020年2月)から事業を運営している企業の経営者

【モニター提供元】ゼネラルリサーチ

プレスリリース提供:PR TIMES