プレスリリース

法人会員向けに与信管理クラウドサービスを提供するリスクモンスター株式会社(本社:東京都中央区、代表取締役社長:藤本 太一、以下 リスモン)は、リスモン調べ「中国不動産業 危ない企業ランキング」調査結果を発表いたしました。

2021年、中国を代表する不動産グループである「恒大グループ」が債務不履行(デフォルト)に陥り、中国国内のみならず、世界中に衝撃が走りました。中国の経済成長の約4分の1を不動産分野が支えていると言われている中で、中国国内の不動産業者では相次いで債務不履行が発生しています。

中国不動産業の大手企業について、財務指標ごとのランキングを集計した結果、売上業績TOP50に入るような事業規模の大きな企業においても、近年急激に収益性や安全性が悪化しており、倒産の懸念が高まっていることがうかがえます。

中国企業との取引を行う際には、取引先の規模だけではなく、業界状況や企業の財務状態を加味した上で、慎重に取引判断を行うべきであり、特に、不動産業の場合には、無茶な投資を行っていないか、投資回収の見込みがあるのかどうかを調査することが肝要です。

リスモンでは「RM中国企業情報ナビ」をはじめ、中国企業との取引に役立つ中国企業信用調査サービスをラインナップしています。中国本土において日系企業のビジネスを10年以上サポートしてきたリスモングループの実績をもとに、正確で安心してご利用いただける情報を提供します。

「RM中国企業情報ナビ」においては、中国企業の基本情報、沿革、代表者情報、許認可情報、訴訟情報、取引先情報の他、これらの情報をリスモンが独自ノウハウで分析し算出した信用評価指標(RM格付・RM与信限度額)がご覧いただけます。

中国企業と取引のある企業様は、ぜひリスモンにご相談ください。

▼リスモンの中国企業信用調査サービス詳細

https://www.riskmonster.co.jp/service/research/china.html?utm_source=rm&utm_medium=press&utm_campaign=2311cpr

▼「中国与信管理のキホン」お役立ち資料

https://sales.riskmonster.co.jp/china-yoshin?utm_source=rm&utm_medium=press&utm_campaign=2311cpr

[調査結果]

(はじめに)

2021年、中国を代表する不動産グループである「恒大グループ」が債務不履行(デフォルト)に陥り、中国国内のみならず、世界中に衝撃が走りました。負債総額は、約2兆4,000億元(1元=20円換算で約48兆円)にのぼり、2023年8月には米国で破産法の適用を申請しています。さらに、恒大グループだけでなく、そのほかの中国大手不動産業者においても債務不履行が相次いで発生しています。

今回、中国不動産業における危ない企業、つまりは倒産に至りそうな企業についてランキングを作成しました。2023年上半期で不動産業の売上業績TOP50にランクインした企業の中で、2022年12月期の財務情報を確認できた39社を評価しています。なお、今回の調査対象である39社は、中国の不動産業法人数1,691,912社(2022年3月時点)のうち、売上高上位約2%に属する企業です。

一般に、企業倒産の多くは事業環境の変化などにより収支が悪化し、債務や買掛金を返済できなくなることで発生します。不動産業においては、建物の売買や不動産開発などに対し巨額の投資を行い、そのリターンを得ることを収益源としていますが、十分な投資回収が得られずに、投資のために調達した借入金が資金繰りを圧迫し、経営破綻してしまうというケースが多くあります。このことから、倒産のシグナルが最も出やすいのが、利益創出の効率性を表す「収益性」指標と、資金確保の安定性を表す「安全性」指標といえます。収益性に関する指標として「減益率」と「純利益率」、安全性に関する指標として「自己資本比率」と「流動比率」に着目し、それぞれワースト20のランキングをみていきます。

(1)収益性部門

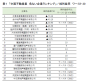

純利益率では、8社において効率的な利益創出ができずに赤字計上となっています。ワースト1位の「合景泰富集團控股有限公司」(▲73.16%)では売上高の7割を超える赤字額となっており、2位「金科地集股有限公司」(▲43.19%)と、30ポイント近い差が生じています。(表1)

表1 「中国不動産業 危ない企業ランキング」/純利益率 ワースト20

画像1: https://www.atpress.ne.jp/releases/376487/LL_img_376487_1.png

表1

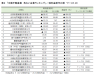

2022年12月期の純利益と2021年12月期の純利益と比較した増減益率では、調査対象39社のうち26社において前年度を下回っていることから、不動産業の収益性は悪化傾向にある様子がうかがえます。ワーストランキングの上位7社は、黒字決算から赤字決算に転落したことで増減益率が▲100%以上となっており、ワースト1位の「合景泰富集團控股有限公司」では、2021年12月期純利益額の4倍近い赤字を計上しています。連続での赤字計上や急激な大幅赤字への転落は、安全性や資金繰りに与える影響が大きく、倒産の懸念も高まるため、取引には一層の注意が必要です。(表2)

表2 「中国不動産業 危ない企業ランキング」/純利益前年比較 ワースト20

画像2: https://www.atpress.ne.jp/releases/376487/LL_img_376487_2.png

表2

(2)安全性部門

自己資本比率は、自社の総資産のうち何パーセントを返済不要な資金で調達できているかを表す指標であり、数値が高いほど財務基盤が安定していると評価できます。

中国では、自己資本比率が40%〜60%で安定した資金運用ができ、30%以下になると金融機関からの資金調達が難しくなると言われています。不動産業は、商品の仕入れに多額の資金が必要な業種であるため、他業種と比較して借入需要が高く、2021年12月期における不動産業の平均自己資本比率は、31.7%とやや低い傾向にあります。

かかる中で、今回の調査対象39社のうち36社において、自己資本比率が業界平均値の31.7%を下回っており、その理由として、調査対象39社は、中国不動産業の売上高上位2%に属する大手企業であるが故に、巨額の投資が自己資本比率を押し下げる要因となっているものと考えられます。しかしながら、事業特性から自己資本比率が低くなりやすいとはいえ、極端に低い状態では、運転資金が不足した際の資金調達ができず、債務不履行(デフォルト)に陥る可能性が高まります。

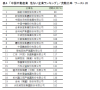

ワースト1位の「融創中國控股有限公司」では、自己資本比率が10%を下回っており、資金調達が困難な状態に陥っている恐れがあります。(表3)

表3 「中国不動産業 危ない企業ランキング」/自己資本比率 ワースト20

画像3: https://www.atpress.ne.jp/releases/376487/LL_img_376487_3.png

表3

流動比率は、短期的に支払いが必要な流動負債に対して、返済原資の流動資産の割合を表す指標です。流動比率は200%以上を有している状態、つまり流動資産が流動負債の2倍以上の状態が望ましいとされています。流動比率が100%以下の状態は、すべての流動資産を支払い原資として投下しても、流動負債を返済しきれない状態を表しているため、資金繰りが厳しい状態にあるといえます。

ワースト1位の「融創中國控股有限公司」、ワースト2位の「新城控股集股有限公司」においては、流動比率が100%以下であり、流動負債に対する返済原資が不足していることがわかります。(表4)

表4 「中国不動産業 危ない企業ランキング」/流動比率 ワースト20

画像4: https://www.atpress.ne.jp/releases/376487/LL_img_376487_4.png

表4

(3)不安情報

これらの「収益性」、「安全性」指標に加えて、当社グループが調査対象企業について入手した不安情報を紹介します。

調査対象39社のうち、現時点で不安情報を入手している企業は5社となっています。不安情報を取得している企業は、調査対象の39社の中でも純利益率や自己資本比率が特に低く、収益性や安全性の悪化がうかがえる上、入手している不安情報も「支払い遅延」など、資金繰りの悪化に関するものであるため、倒産の危険性が高い状態といえます。なお、中には「金科地集股有限公司」のように、既に倒産に至っている企業も含まれています。(表5)

表5 「中国不動産業 危ない企業ランキング」/不安情報入手先一覧

画像5: https://www.atpress.ne.jp/releases/376487/LL_img_376487_5.png

表5

以上の各ランキング登場回数を、下表にまとめています。(表6)

表6 「中国不動産業 危ない企業ランキング」/ランキング登場回数

画像6: https://www.atpress.ne.jp/releases/376487/LL_img_376487_6.png

表6

[総評]

今回のランキングでは、中国国内の不動産業の売上業績TOP50に入るような事業規模の大きな企業においても、近年急激に収益性や安全性が悪化し、倒産の懸念が高まっていることがうかがえました。特に、収益性と安全性の両面で低評価となっている企業は、倒産懸念が非常に高い状態といえます。

なぜ今、中国の大手不動産業者の収益性や安全性が悪化しているのでしょうか。それには、不動産業の業種特性や現在の中国の経済状況が関係しています。

前述のとおり、不動産業は建物の売買や不動産開発などに対し巨額の投資を行い、そのリターンを得ることを収益源としています。投資は、金融機関からの借入や、物件の購入者からの前受金を財源としています。

中国政府は、金融緩和の影響で高騰していた不動産価格を抑制するために、2020年に不動産業者への融資や住宅ローンの融資を規制しました。その結果、投資の財源を失い資金不足となり、債務不履行(デフォルト)に陥る大手企業が発生しています。

中国政府は、現在の状況を打開するために、住宅ローンの引き上げや不動産業者への融資の返済期限の延長を実施していますが、中国の不動産価格は下落しており、今後も、多額の投資を行っている大手企業ほど、投資の回収ができずに資金繰りが窮地に立たされる可能性が高まります。

中国企業との取引を行う際には、取引先の規模だけではなく、業界状況や企業の財務状態を加味した上で、慎重に取引判断を行うべきであり、特に、不動産業の場合には、無茶な投資を行っていないか、投資回収の見込みがあるのかどうかを調査することが肝要です。

▼本調査の結果は以下掲載サイトでもご覧いただけます。

https://www.riskmonster.co.jp/mailmagazine/post-15857/

■リスモン調べとは

リスモンが独自に調査するレポートのことです。これまでリスモンでは企業活動関連の調査として他にも「100年後も生き残ると思う日本企業調査」「環境への配慮が感じられる企業調査」や「この企業に勤める人と結婚したいアンケート調査」などを発表しております。

今後も「企業活動」に関するさまざまな切り口の調査を実施することで、企業格付の更新に役立てていくとともに、情報発信を行うことで新しい調査ターゲットの創出、新サービスの開発などに取り組んでまいります。

掲載サイトはこちら http://www.riskmonster.co.jp/rm-research/

■リスモンの概要(東京証券取引所スタンダード市場上場 証券コード:3768)

2000年9月設立。同年12月よりインターネットを活用した与信管理業務のアウトソーシングサービス、ASPクラウドサービス事業を開始しました。以来、法人会員向けビジネスを要として、教育関連事業(定額制の社員研修サービス「サイバックスUniv.」)やビジネスポータルサイト事業(グループアサービス等)、BPOサービス事業、海外事業(利墨(上海)商務信息咨詢有限公司)にサービス分野を拡大し、包括的な戦略で事業を展開しております。

リスモングループ法人会員数は、2023年9月末時点で13,851(内、与信管理サービス等7,315、ビジネスポータルサイト等3,096、教育事業等2,988、その他452)となっております。

ホームページ: https://www.riskmonster.co.jp/

プレスリリース提供元:@Press