プレスリリース

シンガポールにてFXソリューションを手がける、OBI MEDIA PTE LTDは、2022年12月1日〜12月31日の期間に実施された、「重要イベント」と「人気銘柄のボラティリティ」にみる市場動向をまとめたデータを公開しました。

■人気通貨ペアのボラティリティ動向と取引量

人気通貨ペア ドル円(USD/JPY)、ユーロドル(EUR/USD)、ユーロ円(EUR/JPY)、ポンド円(GBP/JPY)を対象にした今回の調査結果では、20日に発表された日銀による金融緩和修正が要因となり、円絡みの通貨ペアが大きく動いたことが確認できました。長期金利の引き上げを事実上の金融引き締めと市場参加者は捉え、相場は円高方向に大きく動いています。一方で、11月の外国為替市場で大きな動きを見せた米ドル関連の通貨ペアは、ボラティリティおよび取引量の変化が乏しい1か月間となりました。

■金融緩和修正を受けて円絡みの通貨ペアのボラティリティが大きく上昇

画像1: https://www.atpress.ne.jp/releases/341797/LL_img_341797_1.jpg

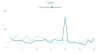

【ドル円(USD/JPY)のボラティリティ推移(対象月:2022年11月・12月)】

11月・12月のドル円(USD/JPY)のボラティリティ推移から、12月のボラティリティは20日に急激な拡大を見せたことを確認できます。同日は、日銀が長期金利の許容上限を0.25%から0.5%に引き上げる金融緩和策の修正を発表したことで、ボラティリティの増加とともに円高ドル安が進みました。一方1日当たりの平均ボラティリティで見ると、11月の約210pipsに対して12月が約232pipsと、僅かに増加した程度にとどまっています。

画像2: https://www.atpress.ne.jp/releases/341797/LL_img_341797_2.jpg

【ユーロ円(EUR/JPY)のボラティリティ推移(対象月:2022年11月・12月)】

ユーロ円(EUR/JPY)が最大ボラティリティを記録したのはドル円と同じく20日で、11月の最大ボラティリティと比べて2倍近く増加しました。なお、1日当たりの平均ボラティリティはドル円同様に11月と比べてあまり変化がありませんでした。

画像3: https://www.atpress.ne.jp/releases/341797/LL_img_341797_3.jpg

【ポンド円(GBP/JPY)のボラティリティ推移(対象月:2022年11月・12月)】

ポンド円(GBP/JPY)も、他のクロス円通貨ペアと同様に20日に急激にボラティリティ拡大を見せる形となりました。ただし、1日当たりの平均ボラティリティは、11月の約191pipsに対して12月は約261pipsと、他のクロス円通貨ペアよりも拡大しています。

■ユーロドルのボラティリティは顕著に低迷

画像4: https://www.atpress.ne.jp/releases/341797/LL_img_341797_4.jpg

【ユーロドル(EUR/USD)のボラティリティ推移(対象月:2022年11月・12月)】

11月のユーロドル(EUR/USD)は米国CPI発表後にボラティリティが大きく拡大していましたが、12月は平均値・最大値ともにボラティリティの低迷が顕著です。1日当たりの平均ボラティリティは、11月が約128pipsだったのに対して、12月は74pipsと50pips以上もボラティリティが低下しています。また、12月の最大ボラティリティは145.6pipsで、11月の最大ボラティリティ286.3pipsと比べて半分近くに縮小しました。12月の最大ボラティリティを記録した13日は、独欧州経済センター(ZEW)景況感指数が発表され、ウクライナ侵攻が始まって以降最も高い数値を記録した日付です。ボラティリティへの影響は限定的であったものの、ユーロ圏のインフレ改善への期待の高まりが、ユーロドルの相場に表れたと考察できます。

■人気CFDのボラティリティ動向と取引量

人気CFD銘柄のゴールド(XAU/USD)、日経平均株価(JP225)、ダウ平均株価(US30)、原油(WTIOIL)を対象とした今回の調査では、外国為替市場で円の絡む銘柄が大きく動いていたことに共通して、日経平均株価の顕著なボラティリティ拡大が確認できました。一方で、その他のCFD銘柄に関しては、11月と比べるといずれもボラティリティが低迷しています。

■日銀金融緩和修正の影響を強く受けた日経平均株価

画像5: https://www.atpress.ne.jp/releases/341797/LL_img_341797_5.jpg

【日経平均株価(JP225)のボラティリティ推移(対象月:2022年11月・12月)】

11月・12月の日経平均株価(JP225)のボラティリティ推移の比較から、12月の日経平均株価は下旬にボラティリティが大きく拡大したことが確認できます。最大のボラティリティを記録したのは日銀による金融緩和修正の発表があった20日です。同日に記録した12月の最大ボラティリティは先月比の約2倍となる1205pipsで、ドル円・クロス円の通貨ペアと共通のファンダメンタルズ要因が大きな影響を与えたことが分かります。1日当たりの平均ボラティリティに関しても、11月の約328pipsに対して、12月は約649pipsと先月比で2倍近く増加しました。

■ダウ平均株価は11月と比べてボラティリティが低迷

画像6: https://www.atpress.ne.jp/releases/341797/LL_img_341797_6.jpg

【ダウ平均株価(US30)のボラティリティ推移(対象月:2022年11月・12月)】

ダウ平均株価(US30)の11月と12月のボラティリティ推移を比較すると、12月のダウ平均株価は11月と比べてボラティリティに恵まれない1か月間だったことが確認できます。日経平均株価の変動要因となった20日の日銀金融緩和修正も、ダウ平均株価には影響を与えませんでした。ダウ平均株価の1日当たりの平均ボラティリティは、11月の約556pips対して、12月は約370pipsと大きく低下しています。 最小ボラティリティは11月のほうが低い位置にあるため、グラフからはボラティリティの落ちこみが分かりづらいですが、最大値が低いこともあり平均ボラティリティは大きく低下する結果となりました。

画像7: https://www.atpress.ne.jp/releases/341797/LL_img_341797_7.jpg

【ダウ平均株価(US30)のボラティリティと取引量の推移(対象月:2022年11月・12月)】

また、12月のダウ平均株価は、最大ボラティリティと最大取引量が異なるタイミングでピークに達していたことが上記図から確認できます。12月の最大ボラティリティを記録したのは13日ですが、最大取引量を記録したのは22日でした。22日は米国の経済指標が多く発表された日だったため、経済指標の結果を受けて取引量が大きく増加したと考えられます。

【総評】日銀金融緩和修正の影響を強く受ける

12月のボラティリティと取引量の推移から、活気に溢れる銘柄とそうでない銘柄が明確に分かれていた1か月間であったことが分かります。12月のファンダメンタルズで最も市場参加者から関心を集めたのは、日銀による金融緩和策の修正です。長期金利の上限が0.25%から0.5%へ引き上げられたことにより、ドル円およびクロス円通貨ペアが取引量を伴ってボラティリティを大きく増加させました。また、長期金利は企業にも影響を与えるため、日経平均株価もボラティリティが急激に拡大しています。一方、日本円を含まない通貨ペアやCFD銘柄は、同じタイミングでもボラティリティが大きく変動することなく、先月と比べて落ち着いた推移を見せていました。

■調査内容

調査期間 :2022年12月1日〜2022年12月31日

調査テーマ:12月の重要イベントと人気銘柄のボラティリティ

■会社概要

商号 : OBI MEDIA PTE LTD

所在地 : 83 Clemenceau Avenue, #15-01 UE Square, Singapore 239920

設立 : 2012年1月

事業内容: FXソリューション事業

URL : https://obi.sg/

プレスリリース提供元:@Press